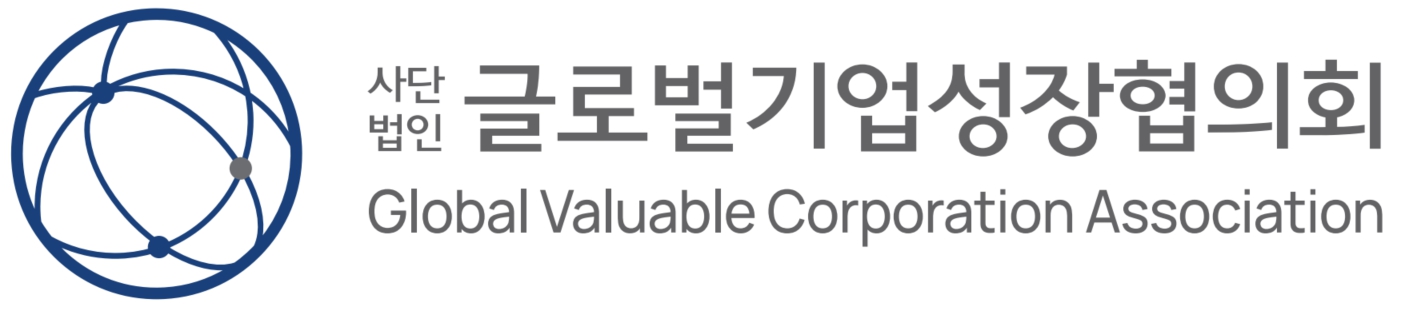

M&A 절차

M&A 절차

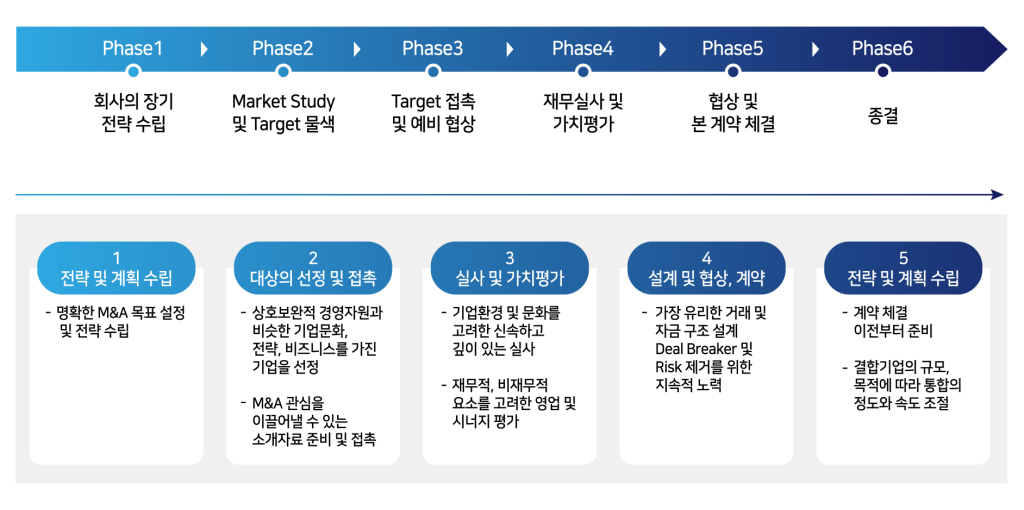

M&A는 매도기업과 매수기업의 협의를 통해 목표 일정, 협의 내용에 등에 따라 그 절차나 소요 기간이 결정됩니다.

M&A는 매도기업과 매수기업의 정보교환이 시작되는 단계부터 기업의 실사와 계약종결까지 M&A 전문기관의 자문이 필요합니다.

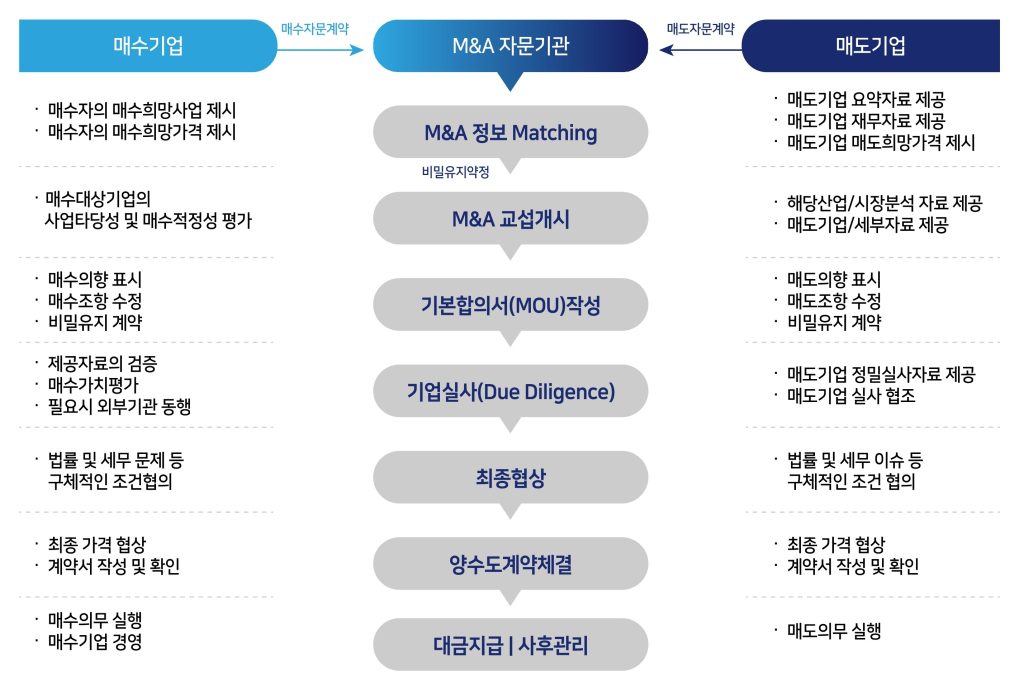

- M&A 실사 Due Diligence

M&A 실사(D.D)는 “지분 또는 자본구조에 있어서 중대한 변화를 일으킬 수 있는 거래(Transaction)와 관련하여 대상기업에 재무, 영업, 법률, 환경, 인적자원, IT활동 등에 대해 조사하는 업무” 라고 할 수 있습니다.

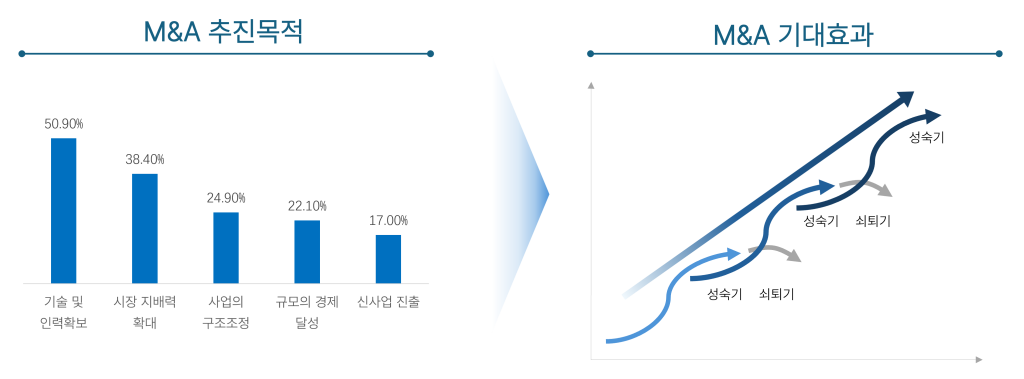

M&A 필요성

M&A는 기업의 성장과 혁신을 촉진하고 경제의 역동성을 제고하는 가장 중요한 기업의 경영전략과 산업의 성장전략입니다.

- 규모 범위의 경제 실현, 재무적 위험 분산 등을 통해 기업의 경영 효율화에 기여

- 신기술 인적 자원 고객군 확보 등을 위한 효과적인 수단으로써 기업의 자발적인 사업재편 및 사업 다각화 등 촉진

- 중소‧벤처기업에 대한 투자의 회수 기회를 제공함으로써 벤처캐피탈‧신기술금융사 등의 투자생태계 활성화 유도

- 기업 구조조정을 통해 비효율적 사업부문 등은 정리하여, 유효한 자산 기술 아이디어의 사장 방지

- 가업승계의 방법으로 상속‧증여로 인한 세금 이슈 해결 및 경영후계자 부재로 인한 문제해결

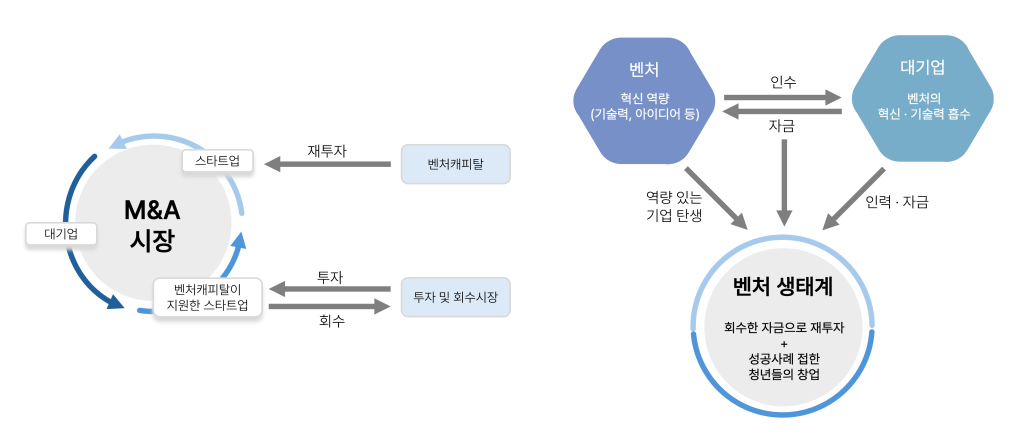

- 스타트업 M&A

M&A는 상대적으로 짧은 기간 내에 투자‧회수가 가능한 민간 주도의 벤처투자 활성화에 기여하고 있으며, 미국의 경우 벤처투자 생태계의 발달은 M&A 시장의 발달과 흐름을 함께하고 있습니다.

- M&A 중요성

빅테크(AI,양자컴퓨팅, 로보틱스, 우주항공, 전기차, 수소경제, 핀테크, 통신 및 미디어, 차세대 반도체‧디스플레이‧헬스케어‧바이오 등) 등장, 플랫폼 경제 활성화 등 산업전환, 친환경 ESG 추세 등 다양한 글로벌 산업별 환경변화에 따라 M&A의 중요성은 더욱 증대되고 있습니다.

- 소비재 기업의 이커머스 기업 M&A와 온라인 및 플랫폼 기반으로의 구조변화에 필요한 투자금 조달원으로서 PEF의 역할 부각

- 대기업 및 상장기업들의 ESG 관련 문제 포트폴리오의 정리를 위한 폐기물 처리 및 환경‧에너지 관련 기업의 인수합병 다각화

- 전기차, 이차전지, 자율주행 모빌리티 등 차세대 성장 분야의 핵심역량 확보를 위한 신기술 지향형 투자

- 헬스케어 부문의 소비재 산업화 트렌드로 인한 Beauty와 Health의 데이터와 제조 융복합 서비스 투자

- 미래형 플랫폼 선점을 위한 유니콘 기업들의 글로벌화를 위한 크로스보더 M&A 및 차세대 기술의 선행 투자